EBITDA và FCF chỉ số cho tài chính kế toán

Nội dung bài viết

- Chỉ số tài chính EBITDA

- Chỉ số dòng tiền tự do FCF

- So sánh chỉ số EBITDA và FCF

Chỉ số tài chính EBITDA và dòng tiền tự do FCF là hai trong những chỉ số quan trọng mà các nhà đầu tư và doanh nghiệp sử dụng để đánh giá hiệu suất tài chính của một công ty.

Trong bài viết này chúng ta cần tim tìm hiểu về hai chỉ số này, so sánh và hiểu rõ tầm quan trọng của từng chỉ số trong việc đánh giá tình hình tài chính của một doanh nghiệp.

Chỉ số EBITDA được viết tắt từ Earnings Before Interest, Taxes, Depreciation, and Amortization.

Chỉ số FCF được viết tắt từ Free Cash Flow – dòng tiền tự do

EBITDA được hiểu tổng quan là thước đó kế toán, sử dụng tốt hơn để ước tính dòng tiền hoạt động của Doanh nghiệp.

FCF được hiểu là thước đo dòng tiền, được sử dụng để ước tính số tiền có thể chi trả cho các nhà cung cấp cũng như các khoản vay khác.

1. Chỉ số tài chính EBITDA

EBITDA là chỉ số tài chính sử dụng để đo lường lợi nhuận của một công ty trước khi xem xét các yếu tố như lãi suất, thuế, khấu hao (Khấu hao bao gồm khấu hao TSCĐ hữu hình và vô hình).

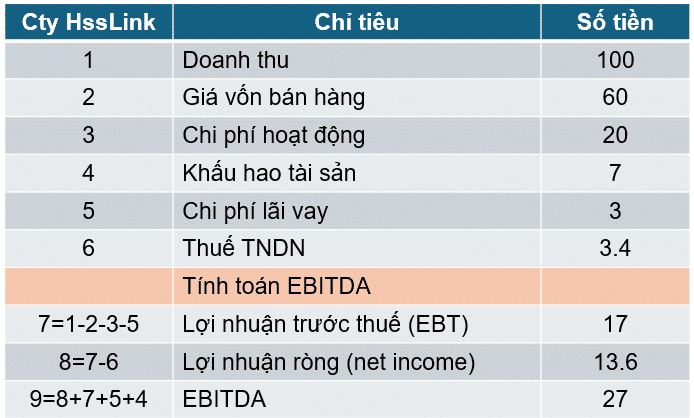

Công thức EBITDA:

EBITDA = Lợi nhuận sau thuế (EBT) + Chi phí Lãi vay + Thuế TNDN + Khấu hao tài sản

EBITDA có một số ưu điểm:

• Đánh giá hiệu suất hoạt động

• So sánh hiệu quả hoạt động của các công ty hoặc ngành công nghiệp khác nhau

• Đánh giá khả năng tạo ra tiền từ các hoạt động cốt lõi của công ty

• Loại bỏ các yếu tố không tiền mặt như khấu hao và phân bổ, giúp đánh giá khả năng sinh lời của công ty.

• Sử dụng để định giá doanh nghiệp

Xem thêm:

Tuy nhiên, EBITDA cũng có nhược điểm:

• Không tính cho các chi phí lãi vay, thuế, khấu hao và phân bổ.

• Không đưa ra quan điểm về đòn bẩy tài chính, không tính đến các yếu tố tài chính như cấu trúc vốn hoặc nợ của doanh nghiệp

• EBITDA có thể bị ảnh hưởng nhiều bằng cách điều chỉnh nguyên tắc kế toán làm giảm bớt sự tin cậy.

• Thiếu thông tin về dòng tiền, nó không cung cấp thông tin về khả năng tạo ra dòng tiền tiền thực tế của công ty.

• Không đưa ra quan điểm về đòn bẩy tài chính

Liên hệ tư vấn

Ví dụ:

Giả sử Công ty kế toán HssLink có các số liệu tài chính năm 20X1 như sau:

Phân tích EBITDA:

1. Đánh giá hiệu suất hoạt động:

EBITDA của Công ty Kế toán HssLink là 27 tỷ cho thấy khả năng tạo ra lợi nhuận trước khi trừ các chi phí như Chi phí bán hàng và QLDN, chi phí lãi vay, thuế, khấu hao… Cho thấy Công ty có hiệu quả hoạt động tốt.

2. So sánh với Công ty cùng ngành

Giả định nếu các công ty cùng ngành có EBITDA trung bình là 20 tỷ thì Công ty HssLink đang hoạt động tốt hơn trung bình ngành. Tuy nhiên nếu trung bình ngành là 30 tỷ. Thì Công ty cần phải cải thiện lại hoạt động kinh doanh.

3. Sử dụng để định giá Doanh nghiệp

Sử dụng bội số EV/EBITDA để định giá doanh nghiệp. Giả định bội số EV/EBITDA trung bình ngành là 8 tỷ.

Vậy Giá trị Doanh nghiệp có thể ước tính là 8 * 27 tỷ = 216 tỷ

2. Dòng tiền tự do FCF

Dòng tiền tự do FCF là chỉ số tài chính được sử dụng để đánh giá tình hình tài chính của một công ty. Nó đo lường số tiền mà công ty có thể tạo ra sau khi đã trả tiền thuế, chi phí vận hành và bảo trì cơ sở tài sản.

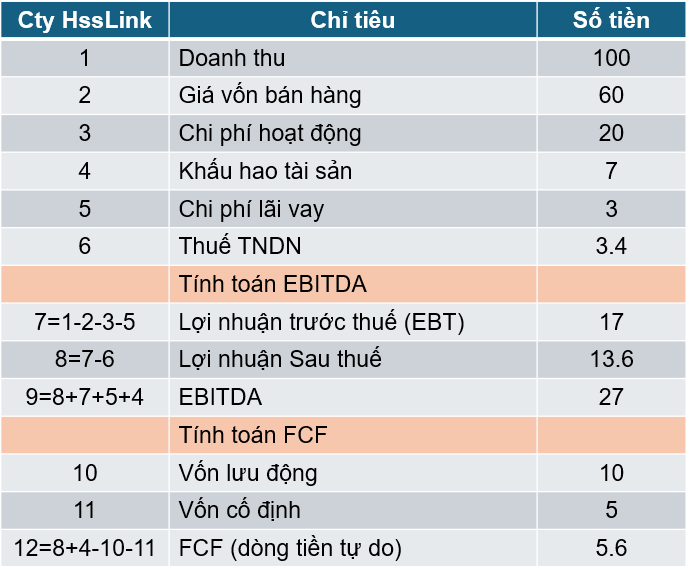

Công thức FCF:

FCF = Lợi nhuận sau thuế + Khấu hao - Vốn lưu động – Vốn cố định (Chi phí vận hành)

FCF có những ưu điểm sau:

• Đo lường khả năng của công ty tạo ra tiền từ hoạt động của một công ty

• Là yếu tố quan trọng trong việc tạo ra dòng tiền để duy trì và phát triển doanh nghiệp.

• Đánh giá hiệu suất về việc đầu tư và tái đầu tư

• Cung cấp thông tin về khả năng trả cổ tức, thanh toán nợ hoặc đầu tư vào các dự án mới.

Tuy nhiên, FCF cũng có nhược điểm sau:

• Có thể bị ảnh hưởng bởi các biến động do sự thay đổi yêu cầu vốn lưu động hoặc chi tiêu vốn.

• Không cho biết được công ty có khả năng tạo ra lợi nhuận tương lai hay không.

• Tính toán FCF có thể mất thời gian và dễ xảy ra sai sót vì phân tích nhiều.

• Việc so sánh FCF giữa các ngành là thách thức lớn do sự khác biệt thực tiễn và cơ cấu vốn.

3. So sánh EBITDA và FCF

Sự so sánh giữa EBITDA và FCF phụ thuộc vào mục tiêu đánh giá của bạn. Nếu bạn quan tâm đến khả năng tạo ra lợi nhuận trước các yếu tố không tiền mặt, thì EBITDA có thể hữu ích. Tuy nhiên, nếu bạn muốn biết công ty có khả năng tạo ra tiền mặt thực sự hay không, thì FCF là một chỉ số quan trọng hơn.

Trong một số trường hợp, việc kết hợp cả hai chỉ số này có thể cung cấp một cái nhìn toàn diện hơn về tình hình tài chính của công ty.

Ví dụ:

Phân tích:

- EBITDA (27 tỷ) cho thấy công ty có khả năng tạo ra lợi nhuận từ hoạt động kinh doanh chính là 27 mà không bị ảnh hưởng bởi các yếu tố tài chính (như lãi vay và thuế) cũng như khấu hao.

- FCF (5.6 tỷ) cho biết sau khi công ty đã phát sinh chi phí vốn và thay đổi vốn lưu động, lượng tiền mặt thực sự còn lại là 5.6 tỷ. Điều này phản ánh khả năng thực tế của công ty trong việc tạo ra tiền mặt sau khi đã đầu tư vào tài sản và đáp ứng các nhu cầu vốn lưu động.

Kết luận:

- EBITDA là một chỉ số tốt để hiểu về khả năng sinh lời từ hoạt động kinh doanh cốt lõi của công ty mà không bị ảnh hưởng bởi các quyết định tài chính hay kế toán.

- FCF cung cấp một cái nhìn rõ ràng hơn về khả năng tạo ra tiền mặt (dòng tiền) thực sự của công ty, điều này quan trọng cho việc đánh giá mức độ tài chính bền vững và khả năng đầu tư của công ty.

Như vậy:

EBITDA và FCF là hai chỉ số tài chính quan trọng mà các nhà đầu tư và doanh nghiệp sử dụng để đánh giá tình hình tài chính của một công ty. Mỗi chỉ số tài chính đều có ưu điểm và nhược điểm riêng, và sự lựa chọn phụ thuộc vào mục tiêu và đánh giá cụ thể từng chỉ số. Hiểu rõ chỉ số này có thể giúp bạn đưa ra quyết định tài chính thông minh khi đầu tư hoặc làm việc tại Doanh nghiệp.

Xem thêm:

- Kế toán thuế trọn gói

- Tư vấn quản trị tài chính Doanh nghiệp

- Thành lập Công ty

- Cung cấp nhân sự Kế toán

- Đào tạo Kế toán tại Doanh Nghiệp