Nội dung bài viết

- Cơ sở pháp lý về mua hàng không có hóa đơn Giá trị gia tăng

- Cách ghi nhận chi phí hợp lý khi không có hóa đơn mua hàng

- Khái niệm và điều kiện để ghi nhận chi phí

- Điều kiện để trở thành chi phí hợp lý khi mua hàng không có hóa đơn

- Các trường hợp mua hàng không có hóa đơn GTGT

- Chi tiết các trường hợp mua hàng không có hóa đơn

- Hồ sơ chứng từ để được ghi nhận là chi phí khi mua hàng không có hóa đơn.

- Ghi nhận chi phí thuế khi mua hàng không có hóa đơn của cá nhân

- Ghi nhận chi phí thuế đối với cá nhân không kinh doanh

- Ghi nhận chi phí thuế đối với cá nhân kinh doanh

- Các trường hợp thường áp dụng : Chi phí vận chuyện, bốc tháo dỡ ...

- Chi phí quảng cáo qua các nền tảng Facebook, google, youtobe …

1. Cơ sở pháp lý về mua hàng không có hóa đơn Giá trị gia tăng

STT | Trích dẫn | Cơ sở pháp lý |

|---|---|---|

1 | Thông tư 78/2014/TT-BTC hướng dẫn Nghị định 218/2013/NĐ-CP về thuế thu nhập doanh nghiệp; | |

2 | Thông tư 119/2014/TT-BTC sửa các Thông tư để cải cách, đơn giản các TTHC về thuế; | |

3 | Thông tư 151/2014/TT-BTC về sửa đổi các Nghị định về thuế | |

4 | Nghị định 12/2015/NĐ-CP ngày 12/2/2015 của chính phủ quy định chi tiết thi hành luật sửa đổi, bổ sung … | |

5 | Điều 4 | Thông tư 96/2015/TT-BTC về thuế thu nhập doanh nghiệp |

2. Cách ghi nhận chi phí hợp lý khi không có hóa đơn mua hàng.

2.1 Cách ghi nhận chi phí hợp lý khi không có hóa đơn mua hàng.

Chi phí hợp lý theo kế toán đó là các khoản chi phí được ghi nhận ngay khi phát sinh trong kỳ. Không phân biệt có thu tiền hay chưa thu tiền và đã có đầy đủ hồ sơ hay chưa nhưng phải đảm bảo các khoản chi và chi phí này đúng theo quy định.

Chi phí được coi là hợp lý khi đáp ứng đủ các điều kiện sau:

– Các khoản chi thực tế phát sinh có liên quan đến hoạt động kinh doanh của Đoanh nghiệp

– Các khoản chi có đầy đủ hóa đơn chứng từ theo quy định của pháp luật

– Tổng hóa đơn > 20 triệu phải được chi trả qua tài khoản ngân hàng.

2.2 Điều kiện để ghi nhận chi phí khi mua hàng không có hóa đơn

Theo khoản 2.4 điều 4 TT96/2015/TT-BTC thì các trường hợp mua hàng không chịu thuế hoặc không phải kê khai, nộp thuế giá trị gia tăng thì Không được cơ quan thuế cấp hóa đơn lẻ nhưng phải đảm bảo các điều kiện về hồ sơ chứng từ để đảm bảo được ghi nhận là chi phí được trừ khi tính thuế thu nhập doanh nghiệp

Hồ sơ gồm:

– Hợp đồng kinh tế

– Biên bản giao nhận hàng hóa, tài sản

– Chứng từ thanh toán ( không bắt buộc chứng từ thanh toán không dùng tiền mặt)

– Bảng kê 01/TNDN

3. Các trường hợp mua hàng không có hóa đơn chứng từ.

3.1 Chi tiết Các trường hợp mua hàng không có hóa đơn

Tại điểm 2.4 khoản 2 Điều 4 Thông tư 96/2015/TT-BTC hướng dẫn về thuế thu nhập doanh nghiệp có quy định chi phí của doanh nghiệp mua các hàng hóa, dịch vụ (không có hóa đơn, được phép lập Bảng kê thu mua các hàng hóa, dịch vụ mua vào theo mẫu số 01/TNDN được kèm theo

Thông tư số 78/2014/TT-BTC hướng dẫn Nghị định 218/2013/NĐ-CP về thuế thu nhập doanh nghiệp) nhưng không lập bảng kê kèm theo những chứng từ thanh toán cho người bán hàng, cung cấp dịch vụ trong các trường hợp:

- Mua các hàng hóa là nông, lâm, thủy sản của người sản xuất, đánh bắt trực tiếp bán ra;

- Mua các sản phẩm thủ công làm bằng đay, cói, tre, nứa, lá, song, mây, rơm, vỏ dừa, sọ dừa hoặc những nguyên liệu tận dụng từ sản phẩm nông nghiệp của người sản xuất thủ công không kinh doanh trực tiếp bán ra;

- Mua đất, đá, cát, sỏi của hộ, cá nhân tự khai thác trực tiếp bán ra;

- Mua phế liệu của người trực tiếp thu nhặt;

- Mua tài sản, dịch vụ của hộ, cá nhân mà không kinh doanh trực tiếp bán ra;

- Mua các hàng hóa, dịch vụ của cá nhân, hộ kinh doanh (không bao gồm các trường hợp nêu trên) mà có mức doanh thu dưới ngưỡng doanh thu chịu thuế giá trị gia tăng (100 triệu đồng/năm).

3.2 Hồ sơ chứng từ để được ghi nhận là chi phí thuế khi mua hàng không có hóa đơn

- Hợp đồng mua bán

- Biên bản bàn giao hàng hóa, dịch vụ

- Căn cước công dân bên bán

- Giấy đề nghị thanh toán

- Phiếu chi Tiền mặt hoặc ủy nhiệm chi qua Ngân hàng

- Bảng kê mua hàng theo mẫu 01/TNDN của bên Doanh nghiệp.

Liên hệ tư vấn

4. Ghi nhận chi phí thuế khi mua hàng không có hóa đơn của cá nhân.

Khái niệm về cá nhân kinh doanh có nghĩa là cá nhân có cư trú có hoạt động sản xuất, kinh doanh hàng hóa dịch vụ thuộc tất cả các lĩnh vực, ngành nghề sản xuất. (Theo khoản 1 điều 2 thông tư 40/2021/TT-BTC)

4.1 Ghi nhận chi phí thuế đối với Cá nhân không kinh doanh

Cá nhân không kinh doanh nếu thuê dịch vụ

– Hợp đồng thuê dịch vụ

– Chứng từ thanh toán

– Mẫu 01/TNDN

– Chứng từ khác liên quan

– Khấu trừ tiền thuế TNCN theo diện từ tiền lương, tiền công

Cá nhân kinh doanh có doanh thu từ 100 triệu/năm trở xuống.

– Hợp đồng mua bán dịch vụ hoặc tài sản kinh doanh

– Chứng từ thanh toán

– Mẫu 01/TNDN

– Chứng từ khác liên quan

– Không phải khấu trừ thuế GTGT, Thuế TNCN và thuế môn bài

Cá nhân không kinh doanh có Doanh thu 100 triệu/năm trở lên từ cho thuê tài sản.

– Hợp đồng mua bán dịch vụ hoặc tài sản

– Chứng từ thanh toán

– Mẫu 01/TNDN

– Chứng từ khác liên quan

– Khấu trừ thuế GTGT, Thuế TNCN với thuế suất 5% trên doanh thu tính thuế

– Thuế môn bài theo biểu thuế quy định.

4.2 Ghi nhận chi phí thuế đối với cá nhân kinh doanh

Cá nhân kinh doanh có doanh thu từ 100 triệu/năm trở xuống

– Hợp đồng mua bán dịch vụ hoặc tài sản kinh doanh

– Chứng từ thanh toán

– Mẫu 01/TNDN

– Chứng từ khác liên quan

– Không phải khấu trừ thuế GTGT, Thuế TNCN và thuế môn bài

Cá nhân kinh doanh có doanh thu từ 100 triệu/năm trở lên

– Hợp đồng mua bán dịch vụ hoặc tài sản kinh doanh

– Chứng từ thanh toán

– Mẫu 01/TNDN

– Chứng từ khác liên quan

– Tính Thuế Giá trị gia tăng: Hàng hóa 1%, dịch vụ 2%.

– Tính Thuế TNCN: 0.5% đối với hàng hóa, 2% với dịch vụ

– Doanh nghiệp không phải khấu trừ thuế.

(tham khảo thêm công văn 2355/TCT-DNNCN)

4.3 Các trường hợp trong thực tế không có hóa đơn

– Chi phí thuê xe vận chuyển, chi phí bốc dỡ như xe ôm, xe ba gác của cá nhân không có hóa đơn GTGT

– Doanh nghiệp thuê xe ô tô, hoặc máy ủi, máy xúc… của cá nhân (có giá trị lớn)

– Cho thuê tài sản: Xe ô tô, thuê nhà… tài sản khác

– Doanh nghiệp mua lại tài sản, công cụ, dụng cụ của cá nhân (ví dụ: xe ô tô) để tiến hành sản xuất kinh doanh.

5. Chi phí quảng cáo qua các nền tảng Facebook, google, youtobe …

Trường hợp 1: Doanh nghiệp ký kết hợp đồng quảng cáo đối với các doanh nghiệp trong nước.

Chứng từ trong trường hợp này bao gồm:

• Hợp đồng cung cấp dịch vụ

• Hóa đơn GTGT

• Biên bản nghiệm thu hợp đồng

• Chứng từ thanh toán: Giấy đề nghị thanh toán, phiếu chi (nếu thanh toán bằng tiền mặt), giấy báo có (nếu thanh toán qua ngân hàng)

Trường hợp 2: Doanh nghiệp ký hợp đồng trực tiếp với nước ngoài về quảng cáo qua Facebook, Google Adwords, youtobe …

Trong trường hợp các Doanh nghiệp nước ngoài không đăng ký thuế tại Việt Nam không có Hợp đồng và Hoá đơn GTGT mà giao dịch qua các điều khoản giao kết ngay trên trang quảng cáo.

Doanh nghiệp Việt nam cần chuẩn bị hồ sơ chứng từ như sau để được ghi nhận chi phí thuế:

– Quy chế về việc mua các dịch vụ nhà mạng trong đó có quảng cáo phù hợp với luật việt nam

– Đề xuất bằng văn bản của bộ phận kinh doanh cần quảng cáo với cấp trên kèm theo các điều khoản mà bên quảng cáo đưa ra trên nền tảng quảng cáo như : Phương thức trả tiền, giá cả, cách trả tiền, thời gian quảng cáo … được Lãnh đạo phê duyệt.

– Báo cáo nghiệm thu hoặc chứng từ chứng minh rằng yêu cầu quảng cáo của Doanh nghiệp được thực hiện.

– Chứng từ thanh toán: Séc, thẻ tín dụng, ủy nhiệm chi, thẻ tín dụng … Để chứng minh Doanh nghiệp trả tiền quảng cáo. ( Nếu thẻ tín dụng là thẻ cá nhân thì cần phải có uy quyền hoặc trong quy chế tài chính phải thể hiện thông tin).

– Tờ khai và chứng từ nộp thuế nhà thầu nước ngoài theo quy định.

Tham khảo công văn như sau:

Công văn số 3149/TCT-CS Ngày 15/08/2018

Công văn số 1550/TCT-CS Tổng cục thuế

Công văn số 8360/CT-TTHT

Xem thêm:

Bài viết mới nhất

Khóa học

Dịch vụ cốt lõi

- Giải thể Công ty, Doanh nghiệp

- Giải thể chi nhánh

- Giải thể văn phòng

Bài viết Kiến thức

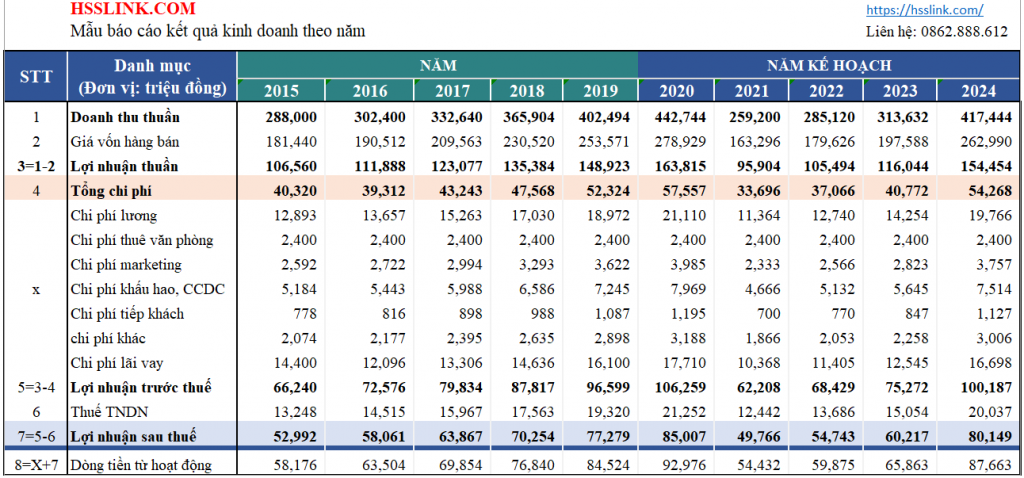

Phân tích Doanh nghiệp dựa trên báo cáo kết quả Kinh Doanh

Phân tích báo cáo kết quả kinh doanh giúp đánh giá tài chính, hiệu quả hoạt động doanh nghiệp và hỗ trợ ra quyết định chiến lược.

Lộ Trình 100 Ngày Đầu Tiên Trong Lĩnh Vực Tài chính Kế Toán

Khám phá lộ trình 100 ngày đầu tiên trong kế toán: từ làm quen với công ty đến phát triển chuyên môn và xây dựng nền móng sự nghiệp vững chắc.

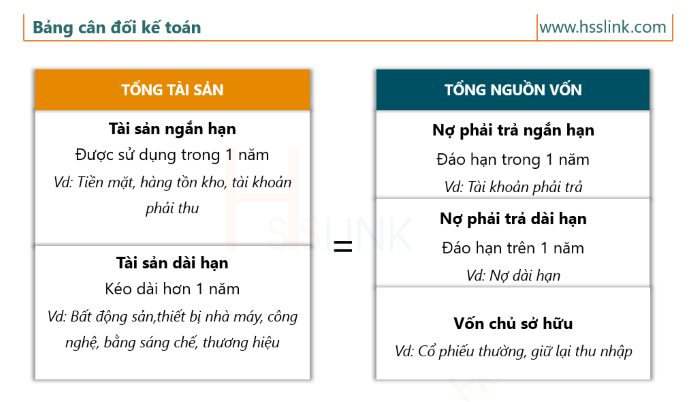

Phân tích doanh nghiệp dựa trên bảng cân đối kế toán

Phân tích bảng cân đối kế toán đánh giá khả năng thanh toán và cấu trúc vốn của Doanh nghiệp. Qua các chỉ tiêu Tài sản, Nợ phải trả và vốn chủ sở hữu.